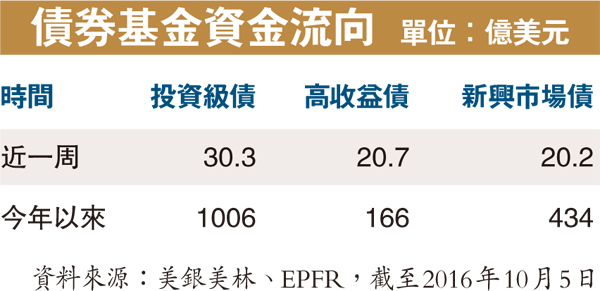

石油價格受到減產協議影響持續走揚,提高了通脹加速的可能,也提高美國今年的加息概率。根據美銀美林引述EPFR截至10月5日當周資料顯示,投資級債上周淨流入30.3億美元居冠,高收益和新興市場債分別吸引資金淨流入20.7億及20.2億美元,三大信用債同步吸金。 ■安聯投信

安聯四季豐收債券組合基金經理人許家豪表示,石油輸出國組織(OPEC)減產協議持續發酵,讓油價持續走揚;統計10月以來,西德州原油已上漲6.45%。而油價的上漲,連帶使得能源高收益債受惠,也帶動全球高收益債上周上漲0.44%,表現領先其他債種。

全球高收益債上周升0.44%

許家豪說明,受到原油價格走強帶動,美國高收益債利差持續縮小;以彭博巴克萊美國高收益債指數為例,10月5日利差收斂至468點,接近過去15個月低點。未來建議觀察OPEC國家對原油減產的實際執行狀況,將牽動油價後續表現,進而影響高收益債走勢。

此外,美國銀行最新報告指出,較低的B評級垃圾債,在今年第四季可望表現優於較長到期年限垃圾債,除歐洲及日本投資者持續追逐收益,今年績效落後指標經理人可能加碼風險性資產以求追上目標,都可能提高對B級債的需求。

在投資等級債部分,許家豪指出,上周經濟數據轉強,提高美國加息預期。且市場擔心歐洲央行將減碼量寬(QE),使投資級公司債利差雖然縮窄2至4個基準點,但在收益率大幅走升的10至18點背景下,全球投資級公司債仍下跌1.09%。其中美國投資級債下跌0.86%、歐洲投資級債則下跌0.39%。

新興市場連續14周資金流入

許家豪表示,歐洲央行目前僅是在思考QE退場的形式,並沒有提及QE何時將結束,且目前歐元區HICP通脹扣除食物與能源年增長率僅有0.9%,明顯低於歐洲央行通脹目標水準,若到2017年3月仍無明顯起色,歐洲央行仍可望維持相對鴿派的貨幣政策,對投資級公司債不至於成為利空因素。

在新興市場債部分,許家豪表示,新興市場債已經連續14周資金淨流入,顯示市場對於新興市場債券資產需求之強勁超乎預期,預估至年底可望再流入195億美元,將利於後市。