面對瞬息萬變的金融市場,投資人理財若只單押同一類資產,風險相對較大。六月份全球市場將面臨美聯儲局可能加息、英國脫歐公投之變數,預期股債市震盪皆加大,建議投資人利用多元資產組合類型的基金分散風險,為現階段投資的致勝利器。■台新投信

多元資產配置的操作策略,是利用不同資產間的相關系數,進行有效的組合,使風險有效大幅降低,並提升長期回報率。

配置策略對回報貢獻93%

台新全球多元資產組合基金經理人方裕元表示,根據美國學者Brinsond、Hood和Beebowe等人研究1974年至1983年間美國91種大型退休基金,此91種基金的資產內容均局限於美國的股票、債券及美金,其實證結果發現,資產配置策略(Asset Allocation Policy)對投資組合回報的貢獻度高達93.6%,而市場擇時能力(Market Timing) 的貢獻度僅為2%,證券選擇(Security Selection)的貢獻度則為4%,可看出資產配置的方式是影響投資組合回報的最重要因素。

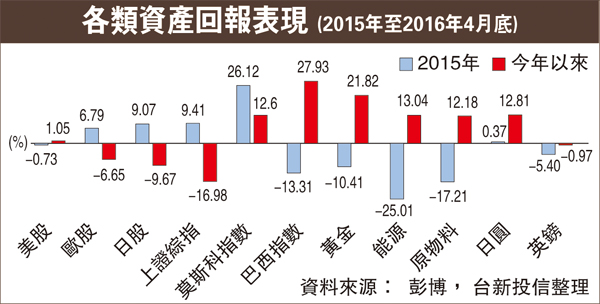

方裕元表示,六月份金融市場面臨了美國聯儲局加息時程、油價可否走穩、英國脫歐、中國經濟等變數,這些議題均牽動金融市場的神經,加上目前景氣復甦力度薄弱,稍有風吹草動,即出現大幅度的震盪;此外,歐洲央行與日本央行實施負利率政策也侵蝕資產的收益率。整體來說,近年來,金融市場的波動加劇,不管是股市或債市的波動度都高於五年平均,加上資產輪動速度快,操作難度提高,投資人很難即時掌握市場變化的速度。

透過風險控管對抗波動

方裕元指出,要一次解決資產快速輪動與收益減少的問題,全球多元資產組合是最佳方案。因為投資標的涵蓋全球各類資產,除了傳統的股票與債券,還納入另類資產,包括:商品、REITs等,且根據市場變化來調整投組,追求所有可能的收益,同時,透過風險控管機制,降低資產的波動,是對抗波動大、收益低環境的利器,可以做為長期持有之核心配置。