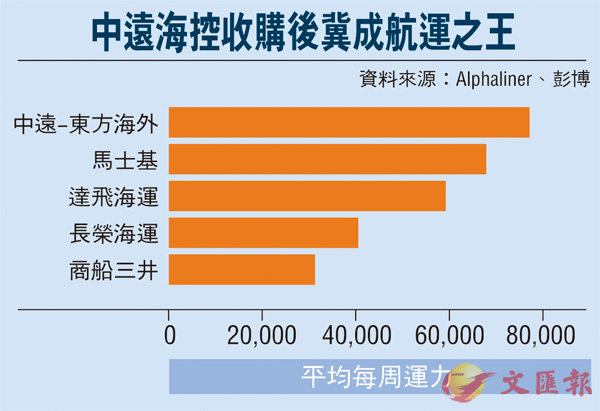

香港文匯報訊(記者 周曉菁)中遠海控(1919)夥上港集團以每股78.67元全購東方海外(0316),由於溢價高達3成,不少分析認為「過於昂貴」。中遠海控(1919)執行董事兼總經理許遵武昨於傳媒午宴上回應稱,此次收購的價格合理,強調這是「趨勢發展的必然,也是共同的選擇」,又重申會保留東方海外在港上市地位,相信是「最佳的選擇」。東方海外股價昨繼續勁升,最高見75元升24.5%,收報72元升20%。

參考可比公司市淨率等因素

對於每股78.67元的作價,中遠海控證券事務部總經理肖俊光解釋,這是財務顧問充分按照市場公允原則,參考可比公司的市淨率、先前類似交易以及本港地區私有化的案例,給出了合理的作價。至於資金方面,財務總監鄧黃君指出,會用中國銀行提供的過橋貸款來進行收購,由在港的專門公司操作,今後還會再做一些併購貸款。

保留東方海外在港上市地位

對於上港集團亦參與收購且持有9.9%的股權,許遵武稱,從業務服務量來考慮,上下產業鏈合作是不錯的選擇,上港作為上市公司,有品牌的保證。他坦言,集團曾與中介討論過私有化方案,但最終認為現有方案是最佳的選擇,因為東方海外經過三代人的費心經營,表現很優秀,能力、服務水準、市場認同、口碑都很好,保留其上市公司地位和品牌,能夠減少負面影響。對於市場對收購動機的一些傳聞,他不予置評,僅稱「市場揣測是市場揣測,交易本身就需要你情我願」。

可產生協同效應 需半年審批

雖然三方已經達成收購要約,但肖俊光提醒,該交易需通過中國、美國和歐盟的反壟斷審查,一般會需要3至6個月的周期,集團不清楚具體時間。他還補充,過渡期間可能成立辦公室,對後續工作進行安排。許遵武亦稱,收購能產生「一加一大於二」的協同效應,參考去年中遠和中海的合併案例,僅半年就完成了全球網路協同重組,實現逾50億元人民幣的協調效應。