史美倫:強強聯合建全球性金融平台

香港文匯報訊 (記者 周紹基) 繼7年前收購倫敦金屬交易所(LME)後,港交所(0388)再有重大收購。港交所昨在收市後突然宣佈,已向倫敦證券交易所提議,提出以現金加港交所新股的方式,合併倫交所,共涉資約2,867億元,較倫交所現市值溢價約23%。港交所主席史美倫昨表示,兩所合併是互利共贏的重大戰略,可使亞洲和歐洲兩地規模最大和最重要的兩個金融中心,強強聯合,打造一個全球性金融平台。

根據條款,倫交所股東的每股將分到20.45英鎊現金,以及2.495股新發行的港交所股份。這反映倫交所每股約83.61英鎊的價值,倫交所的價值約為296億英鎊,比倫交所市值高出約23%;及反映倫交所企業價值為316億英鎊(包括淨負債及其他調整,於2019年6月30日約值20億英鎊)。港交所合併倫交所的消息令市場驚訝,一方面事前沒有半絲風聲,另一方面涉資巨大,所發新股相當於港交所擴大股本逾41%。

資料顯示,倫交所成立於1801年,已有218年歷史,現市值約2,210.6億港元,是最大的歐洲市場基礎設施集團。而港交所在2012年,亦曾斥資167億港元收購倫敦金屬交易所。

合併後港交所市值超5460億

港交所行政總裁李小加昨表示,港交所與倫交所的合併,將會為往後數十年全球金融市場的發展,重新定調。兩所均是卓越的品牌、擁有雄厚的財力和良好的增長往績。合併後,兩者將打通東西兩地市場,使業務更多元化,能為客戶提供更巨大的創新能力、風險管理和交易機遇。李小加的網誌上更表示,有關收購是「千載難逢」的跨國聯姻。

他又指,若成功合併,兩所將覆蓋亞、歐、美三大時區,同時為美元、歐元和人民幣等主要貨幣,提供國際化的金融交易服務。估計合併後,集團的市值有望超過700億美元(約5,460億港元)。

非最佳時機 但「時不我待」

不過,他承認,在國際形勢充滿不確定性下,目前也許不是作出巨額跨境併購的最佳時機,但現實是「時不我待」,對於戰略交易而言,可能永遠也沒有一個完美的時機。

對於港府有6%港交所股權,或會引起英國政界更多質疑,英國商務大臣Andrea Leadsom表示,英國歡迎外國投資,但會非常仔細地研究任何可能對英國產生安全影響的投資。李小加回應指,港交所既非中國企業,亦非香港企業,因為該所自7年前已收購LME,成為了國際性企業。在過去7年,LME既沒中國管理層進駐,港交所亦向英國業務作出大量投資,繳足當地稅款。故他很有信心,今次的交易最終可成事。

質疑雖多 有信心終可成事

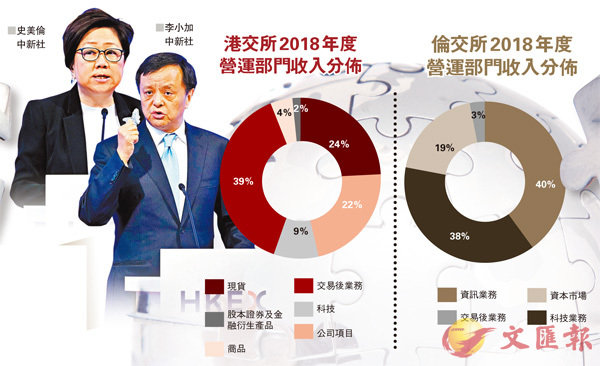

他續指,倫交所是全球固定收益及貨幣市場的領軍者,港交所則是全球股票、股票衍生品,以及IPO市場的領導者,兩者合併將帶來龐大的協同效應。當交易完成後,港交所會在倫敦交易所作第二上市。

倫交所發表的聲明稱,注意到港交所提出的初步方案,稱董事會將考慮該方案,並將在適當的時候發佈進一步聲明。作為港交所單一大股東的香港政府表示支持,認為與港交所提出的「立足中國、連接全球」主題相同,政府樂見港交所按其戰略規劃的方向,鞏固本身的基礎,把握國際機遇,邁向更國際化的發展。