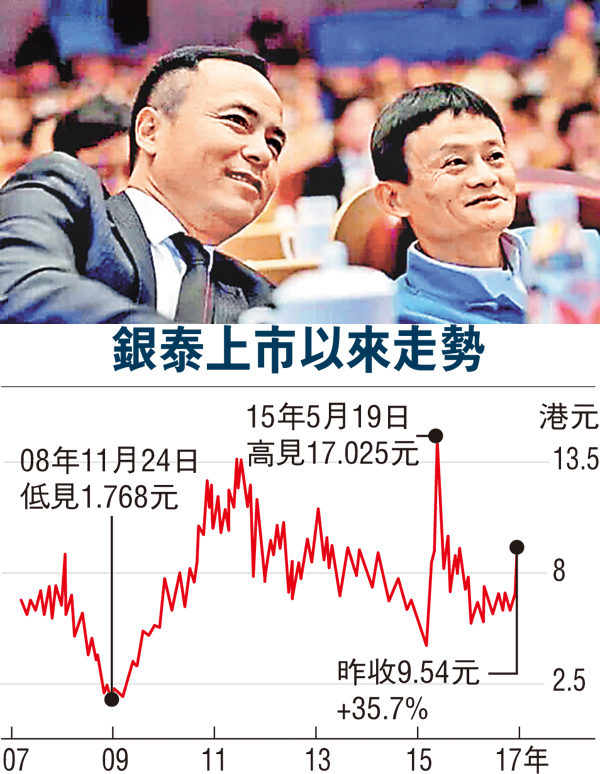

■阿里巴巴聯同銀泰商業創始人和前主席沈國軍向銀泰提出私有化。右為馬雲。網上圖片

■阿里巴巴聯同銀泰商業創始人和前主席沈國軍向銀泰提出私有化。右為馬雲。網上圖片香港文匯報訊 (記者 俞晝) 阿里巴巴將進一步轉向實體經濟,涉足傳統零售。內地百貨業營運商銀泰商業(1833)昨宣佈,獲主要股東阿里巴巴和銀泰前主席兼創辦人沈國軍作為聯席要約方提出將公司私有化,預計所需現金約197.9億元(約177億元人民幣)。銀泰昨天復牌股價大升35.7%。

每股作價10元 較停牌前溢價42%

據有關建議,銀泰私有化每股作價10元,較公司停牌前的7.03元溢價42.25%,較停牌前60個交易日的平均收市價溢價約53.59%。公司的聲明稱,聯席要約方將不會增加股份註銷價,且並無保留有關權利。倘私有化獲通過,銀泰商業將自聯交所主板退市。阿里巴巴計劃以內部現金資源或外部債務融資支付建議及購股權要約所需的所有現金款項,而沈國軍將以內部現金資源及外部債務融資根據比率及相關融資出資。

將傳統零售轉型 把握新機遇

阿里巴巴發出的新聞稿稱,建議交易反映集團通過利用其龐大的消費者覆蓋、豐富的數據及技術,將傳統零售轉型。公司首席執行官張勇表示,中國零售板塊總規模達到4.5萬億美元,並以每年10.7%的速度增長,阿里巴巴正與線下零售商合作把傳統的營運方式轉型,創造新的消費者體驗並在新的零售商業模式下把握未來機遇。

阿里將持73.73% 沈國軍佔16.21%

阿里巴巴於2014年7月入股銀泰,之後通過可換股債券增持,目前持有後者約27.82%已發行股本,沈國軍持股約9.17%。完成私有化後,阿里巴巴的持股比例將升至73.73%,而沈國軍持股比例則升至16.21%。其餘股份由聯席要約方的一致行動人士,以及銀泰商業首席執行官陳曉東持有。

銀泰目前在內地一、二線城市經營29間百貨店及17個購物商場。該公司稱,由於股份交易流動性較低,公司目前的上市平台不足以作為業務及增長的資金來源。私有化後,聯席要約方及公司可制定戰略決策,專注長期利益,避免公開上市公司身份相關的市場預期及股價波動的壓力。