第一上海

根據公告,周大福(1929)預期19/20 財年第二季度(2019 年7月-9 月)中國內地和香港及澳門的零售值分別增長4%及下跌35%; 其中中國內地和香港及澳門的同店銷售增長分別下跌7%及倒退42%,同店銷量增長則分別減少21%及44%。中國內地和香港及澳門的銷售表現是受不明朗的宏觀環境及國際金價上漲的負面影響。

此外,香港及澳門的銷售表現還有受高基數及香港社會狀況的影響。中國銀聯、支付寶、微信支付或人民幣結算的零售值佔香港及澳門的比例從去年同期及今年第一季度的44%下跌到35% (相信是受內地旅客減少訪港的影響)。

內地銷售受惠新店推動

按產品來看: 珠寶鑲嵌首飾方面, 在中國內地同店銷售增長為持平; 但受益於新店的推動,中國內地的零售值增長12%。 而香港及澳門珠寶鑲嵌首飾的同店銷售則倒退35%, 受消費者壓制消費所致。平均售價,中國內地和香港及澳門的珠寶鑲嵌首飾的平均售價分別增長4.9%及11.3%到6,400元及10,800元。

黃金產品方面, 中國內地和香港及澳門的同店銷售增長分別下跌15%及下跌49%,主要受銷量減少的影響。平均售價,中國內地和香港及澳門的黃金產品的平均售價分別增長25.6%及8.2%到4,900元及9,200 元。期內, 國際平均金價同比上漲21%。中國內地電子商務方面: 零售值同比上升9%, 但銷量則減少4%。

由於國際金價的上漲,周大福預計將錄得8億-10 億元的未變現虧損 (受於2019年9 月30 日還沒償還的黃金借貸合約是按黃金市價計算的影響); 而這未變現的虧損預計將影響集團上半年的淨利潤, 但不會對現金流及營運構成重大影響。 如扣除8億-10 億元的未變現虧損的影響,集團上半年的淨利潤應不會有重大變化。

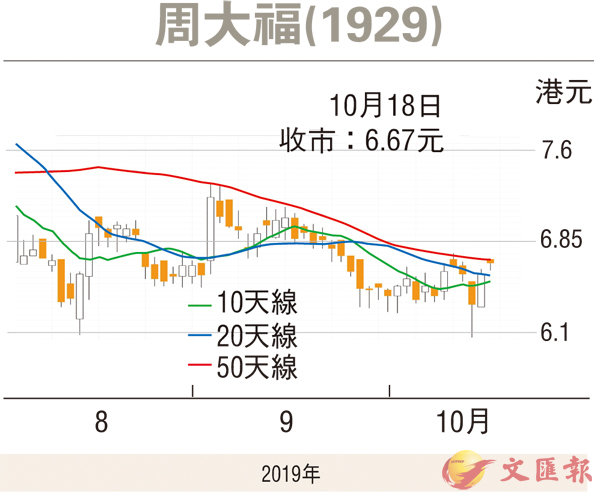

截至到8 月31 日5 個月的數據,中國內地對集團的營業額及經營溢利分別貢獻70%及80%。儘管中美談判及香港社會狀況的出現, 我們相信集團於中國內地的表現能維持穩定增長並能推動集團未來的發展。 目前,周大福的預測市盈率為12.9倍, 比過去5 年的平均估值的15.7 倍為低, 建議大家關注。