推動內地金融市場發展 港角色更獨特吃重

市傳「債券通」可能很快會啟動,人行在上周發佈《內地與香港債券市場互聯互通合作管理暫行辦法》,自發佈日起施行,意味債券「北向」通道已經正式開通,目前只欠內地方面「一聲令下」,債券通便能面世。據了解,11間獲金管局指定為結算行的銀行,均以7月3日作為系統運作及展開交易的準備日,反映債券通最快可在當日啟動。■香港文匯報記者周紹基、陳楚倩

中央批准「債券通」出台,目的是為鞏固香港金融中心的地位,日後雙向開通後將更可為香港債市引入大量增量資金,更多參與主體將到香港債市進行債券發行和交易活動,有助香港國際金融中心的長遠穩健發展。目前本港是最大的人民幣離岸中心,加上龐大的股票市場,支持了本港的財資管理業務,惟債券的交易存量及交投甚低,在區內輸新加坡,要成為全面的金融中心,跟倫敦、紐約去較量,香港一定要發展債券市場。

外資佔比仍低 內地債市潛力大

財庫局局長陳家強指出,債券通是互聯互通計劃很好的新增部分,而債市是內地資本市場重要的部分。內地債市規模目前是全球第三大債市,市值高達約65萬億元人民幣,但海外投資者所持在岸債券,至今年3月仍不足2%,顯然海外持倉有很大增長空間。債券通開通後,香港在內地金融市場,將可扮演獨特和重要角色。

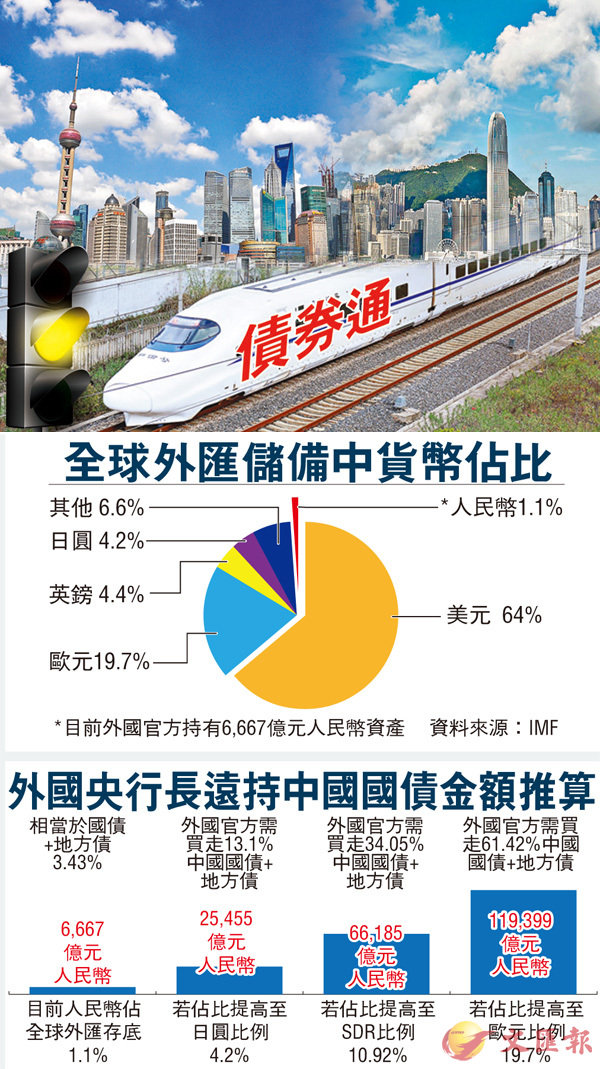

根據國際貨幣基金會的數據,目前外國官方持有約6,667億元人民幣的資產,當中絕大部分是國債,而現時人民幣資產佔全球外匯存底,只有1.1%。若人民幣的佔比,在未來逐步增至與日圓的比例(4.2%)看齊,外國官方需持有的中國國債數額,便要增至25,455億元人民幣,即外國官方需要買走目前13.1%的中國官方債券。

外國央行或需買中國債6.6萬億

人民幣在2016年第四季,正式獲納入特別提款權(SDR),所佔比重為10.92%,如果各國央行都跟從有關比例配置外匯資產的話,外國官方需持有的人民幣資產數額,更要進一步上升至66,185億元人民幣,外國官方便需買走目前逾34%的中國官方債券。換句話說,各國央行長遠或需透過本港的債券通,購入起碼6萬億元人民幣的中國官方債券。

料更多內地債券基金在港湧現

另外,由於內地債券的息率,較其他大型經濟體的息率更高,故除了各國央行外,料大型的國際基金都會在港買入內地債券,並分銷到全球各地。證券業協會主席繆英源相信,兩年之內,本港將會看到很多新發行的內地債券基金推出市場。

入場門檻大降 散戶增投資渠道

華夏基金(香港)業務拓展部總監楊溢麟表示,債券通的推出,使零售投資者的入場門檻大幅下降,有助增加香港散戶的投資渠道及回報。以往一般債券普遍入場費約20萬美元,投資債券幾乎是基金大戶和專業投資者的「專利」,債券通的推出,間接降低了入場門檻,增加散戶透過債券基金入場的機會。目前投資內地債市的海外投資者,僅佔內地整個債市的2.5%。他又認為,債券通開通後,短期對中國的債息影響不大。

人民銀行與香港金管局5月16日發佈聯合公告,同意開展「債券通」,初期將先開通「北向通」,未來將適時研究擴展至「南向通」,現階段「北向通」的投資者只限境外央行、金融機構等機構性投資者,可投資於CIBM交易流通的所有券種,且不設額度限制。6月12日,全國銀行間同業拆借中心發佈債券通交易規則(試行)意見稿,指境外投資者發送報價請求的請求量,最低為100萬元人民幣,最小變動單位為100萬元人民幣。