香港文匯報訊 上月公佈的外匯基金第三季業績,賺425億元按季升 1.2倍,首三季計共賺868億元。不過,金管局消息人士昨表示,從近月的情況看,第四季的挑戰很大,全球投資市場正進入「後量寬」時代,呈現低回報、大波幅的特點。她透露,外匯基金正擬擴大多元化投資,其中「長期增長組合」正密切留意醫療保健、基建、私募及信貸方面的投資,期望減低整體投資收入的波動性。

進後量寬時代 投資環境更困難

消息人士昨指出,金融風暴後數年,金融市場出現嚴重失衡,資產價格在全球量寬措施支持下不斷上漲,其負面效應在近兩、三年逐漸浮現。現時一般資產類別價格估值偏高,拉低潛在回報,而進一步的量寬措施對資產價格的刺激作用亦有限。市場呈現出低回報、大波幅及不同資產類別的互補性削弱等特點,資產回報高低波幅的出現頻密度大增,債市及匯市均異常波動,概而言之,投資環境日趨困難。

股債走勢趨同 分散風險作用降

她指,目前市場還發展至股債分散風險作用大不如前的情況,以往股票和債券價格在市況動盪時往往呈反方向運行,債務工具的收入得以彌補其他較高風險資產的部分投資損失,但近兩、三年的股票和債券收益走勢趨同,令股債組合分散風險的作用大為褪色。外匯基金揸重美元資產,但美國國債的收益率近年每況愈下,2006年6月1、5及10年期的美債,收益率普遍都有5.3%,但到今年6月已降至0.4%至1.5%,以外匯基金2015年底的債券投資總額約為28,000億港元計,4%的利率差異就意味着利息收入每年銳減過千億港元。

面對日益困難的投資環境,其他機構投資者,包括主權及退休基金、平衡型及對沖基金的投資表現近年都反覆向下,甚至錄得虧損。消息人士說,目前不少機構投資者都增持較高風險的資產以提高回報。如挪威政府退休基金的股票組合達60%、新西蘭退休基金的股票組合更高達80%,但長遠來說,偏高的資產價格也可能回調。

續增「長期增長組合」投資總量

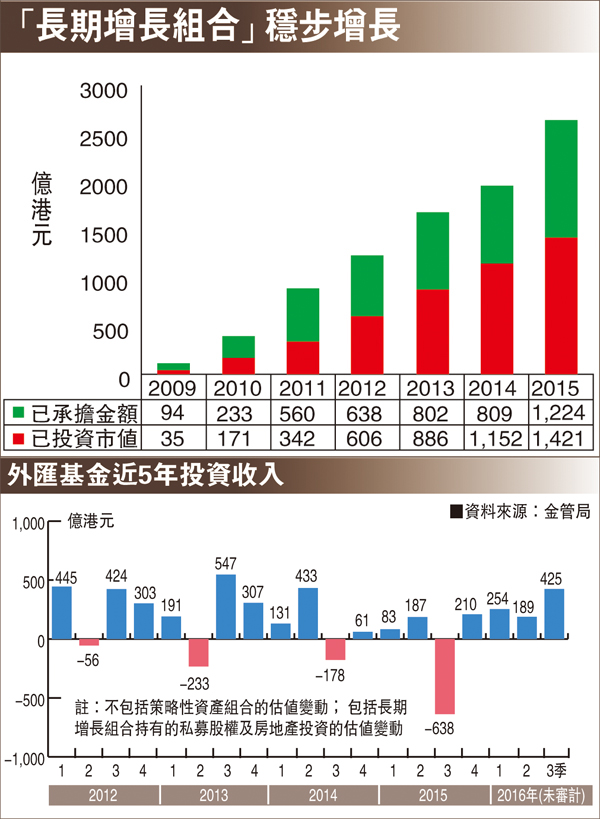

至於外匯基金的應對策略,她指,外匯基金近年作了兩方面部署。首先在防禦部署上,減少了債券,增持現金,以減低利率上升造成債券估值下挫的衝擊;並在2015年大幅減持非美元、非港元資產,非美元非港元貨幣比重由2014年底的17.5%減至去年底的12.6%。其次在多元化投資部署上,自2008年至2011年開始分別投資新興市場及內地市場,又自2009年開始進行「長期增長組合」投資。該組合的投資與一般資產的回報相連性較低,有助減低整體投資收入的波動性,有利外匯基金的長線收入,該組合的規模至去年底已增至2,645億港元。

在未來的部署方面,一是優化現有資產配置框架,投資於更多不同的資產類別,更大程度地分散風險,並減低整體投資收入的波動;二是繼續增加「長期增長組合」的投資總量,擴闊組合的投資領域。

優化資產 或投醫療科技基建

消息人士說,該組合目前正密切留意數項主題,包括:受結構性趨勢(人口老化、醫療科技創新等)推動的行業,例如醫療保健;能抗衡通脹,具長遠穩定增長潛力並可產生持續現金流的企業,例如基礎建設等。另外是新興市場如亞洲市場,尤其是私募股權和信貸投資。

她指,金管局沒有為「長期增長組合」定下投資金額及項目的具體回報目標,但會物色受經濟周期、業務周期影響較小,下行風險保護較充分的項目。她重申,外匯基金的首要目標是維護香港貨幣金融體系的穩定,其次是長期增值。資料顯示,自1994年至2015年,外匯基金平均回報為5%,其中2008年及2015年分別錄得負5.6%及負0.5%回報。