張怡

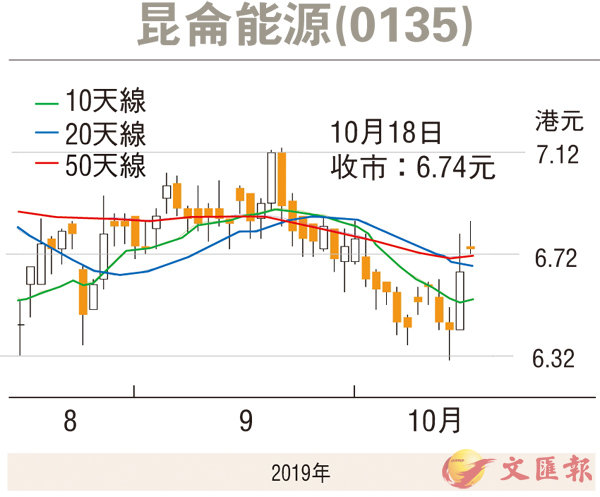

強勢中資燃氣股的華潤燃氣(1193)於周二及周四攀上44元的上市以來高位後均未見再進,觀乎股價昨走高至43.7元亦見受阻,收報43.5元,升0.5元或1.16%,向好勢頭仍在。但就估值而言,潤燃預測市盈率約18倍,市賬率約4.02倍,在同業中已有偏高感。同屬燃氣股的昆侖能源(0135)因本身估值在同業中較偏低,加上現價較高位仍有水位可走,故不妨續加留意。

昆能主要從事城市燃氣、天然氣管道、液化天然氣(LNG)和壓縮天然氣(CNG)終端、天然氣發電和分佈式能源、液化天然氣加工與儲運、液化石油氣(LPG)銷售等業務,業務分佈於內地31個省市區,城市燃氣項目達340個。截至2018年末,集團旗下的天然氣年銷售規模220億立方米,LPG銷售量可達700萬噸,天然氣管輸量為529億方,是內地銷售規模最大的天然氣終端利用企業和LPG銷售企業之一。

除了天然氣業務外,昆侖能源還保留早期上游油氣田勘探開發業務,以及其他綜合利用等。其中油氣田勘探開發業務分佈在中國、哈薩克斯坦、阿曼、秘魯、泰國、阿塞拜疆等6個國家。截至2018年末,昆能的原油銷售量超1,300萬桶。集團於周三(16日)收市後發公告表示,8月中與在深圳上市的金鴻控股(000669.SZ)簽訂協議,收購對方旗下17家公司的股權,大多數從事燃氣供應,並會併入昆能賬目,暫定總代價為16.55億元人民幣,填補昆能在湖南衡陽、山東泰安及河北衡水等城市燃氣市場的空白,並快速形成規模優勢。

旗下公司新收購估值合理

對於昆能旗下公司的新收購,美銀美林發表的研究報告表示,相關收購相當於其2018年市盈率11.5倍及市賬率1.5倍,遠低於該行估計之25億至35億元人民幣。該行認為,昆能是次收購金鴻該等公司的估值合理。美銀美林相信昆能可能是行業整合的關鍵者,因為其戰略定位是中國最大的天然氣供應商中石油(0857)之唯一下游天然氣平台。美銀美林維持昆能「買入」評級,因其估值吸引及高於同業之燃氣銷量升幅,目標價為11.1元。業績方面,昆能於截至今年6月底止6個月純利輕微增加1.65%至31.43億元人民幣,不派中期股息。該股昨收6.74元, 預測市盈率7.32倍,市賬率1.12倍,在估值仍然偏低下,不妨伺機跟進,中線上望目標為52周高位的9.98元,惟失守1個月低位支持的6.3元則止蝕。

看好工行留意購輪19070

工商銀行(1398)周四曾高見5.5元,創1個月高位,股價昨現回氣,收報5.42元,跌6仙或1.1%。若繼續看好該股後市表現,可留意工行摩通購輪(19070)。19070昨收0.069元,其於今年12月20日最後買賣,行使價5.9元,兌換率為1,現時溢價10.13%,引伸波幅23.1%,實際槓桿17.5倍。